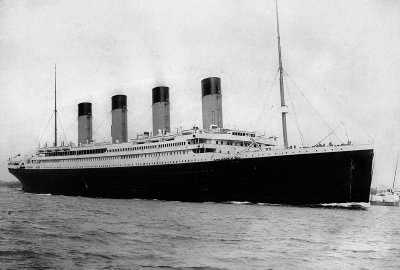

Clarksons Research opublikował swój półroczny raport Shipping Review & Outlook, w którym podsumowano trendy rynkowe w tym okresie. W komentarzu do tej publikacji Steve Gordon, dyrektor zarządzający londyńskiej firmy analitycznej tłumaczy przyczyny ożywienia i dobrych perspektyw dla żeglugi.

Według analityków Clarksons Research, firmy badawczej największego na świecie maklera okrętowego, od dłuższego czasu rynki żeglugowe są pod wpływem wydarzeń i trendów, stymulujących rozwój tej branży.

- Nasz indeks ClarkSea wynosił średnio 24 tys. USD dziennie w pierwszym kwartale br., co stanowi wzrost o 35 proc. w stosunku do 10-letniego trendu i utrzymanie wysokich poziomów z 2023 roku. Oprócz wzrostu wielkości handlu i dużego obłożenia stoczni, na wzorce wymiany towarowej nadal wpływają złożoność podaży i popytu, zakłócenia geopolityczne oraz rosnące wymagania w zakresie obniżania emisji floty – podkreśla Steve Gordon.

Pomimo zróżnicowanych globalnych wskaźników gospodarczych, wolumeny handlu morskiego wzrosły o obiecujące 3 procent, osiągając w 2023 roku 12,4 mld ton (do czego przyczynił się głównie wkład gospodarki Chin). Statki płyną dłuższymi trasami, zabierając więcej ładunku.

- W 2024 roku prognozujemy dalszy wzrost o 2 proc. do 12,6 mld ton. Oprócz podstawowych przyczyn wydłużania tras rejsów w niektórych sektorach, w związku eksportem ropy naftowej i rudy żelaza przez Atlantyk, efekt odległości w zapotrzebowaniu na transport morski, dodatkowo wzmacniają napięcia geopolityczne – tłumaczy szef Clarksons Research.

Z powodu ataków jemeńskich rebeliantów Huti, żegluga przez Morze Czerwone, obsługująca dotąd około 10 proc. światowej wymiany handlowej, spadła o 70 proc., ponieważ statki omijają ten region, płynąc dłuższą trasą wokół Przylądka Dobrej Nadziei. Z kolei ograniczenia przejścia przez Kanał Panamski (na skutek niskiego poziomu wody), przez który „przepływa” 2,5 proc. globalnych ładunków sprawiły, że z tej drogi skorzystało o jedną trzecią światowego tonażu mniej.

Czytaj także:

Premier Egiptu: dochody Kanału Sueskiego spadły o ponad 50 proc. wskutek ataków Huti

Najważniejszy szlak handlowy świata wciąż zagrożony

Ekstremalna susza dotyka Kanał Panamski. Eksperci proponują m.in. "zasiewanie chmur"

Jak podkreślają analitycy Clarksons, przepływy towarowe dostosowały się do nowego wzorca żeglugi. Według szacunków, „objazdy” te generują obecnie dodatkowy globalny popyt na przewozy statkami w wysokości 3 proc., co odpowiada całorocznemu, typowemu wzrostowi morskiej wymiany handlowej, zaś w sektorze przewozu kontenerów ten dodatkowy przyrost popytu sięga 11 proc.

Duży wpływ na przewozy morskie ma utrzymująca się redystrybucja rosyjskiego eksportu ropy naftowej i gazu oraz europejskiego importu). Zakłócenia w przepływie rosyjskiej ropy zwiększają odległości, jakie muszą pokonywać statki z surowcem w ładowniach.

W scenariuszu bazowym prognozy Clarksons, uwzględniającym utrzymywanie się zakłóceń na Morzu Czerwonym w pierwszej połowie 2024 roku, globalne przewozy paliw liczone w tonomilach wzrosną w tym roku o 3,9 proc. (wobec 4,6 proc. w 2023 r.), kontynuując trend wyprzedzania ekspansji tych przewozów w tonach (przypomnijmy, że tonomila oznacza ilość ton transportowanego ładunku, pomnożoną przez odległość w milach morskich, jaką ten ładunek pokonuje – red.).

W przeciwieństwie do sytuacji sprzed sześciu miesięcy, zatrudnienie statków we wszystkich głównych sektorach "wolumenowych" wygląda dobrze. Średnie zarobki tankowców wynoszą powyżej 40 tys. USD dziennie, czemu sprzyjają niski przyrost tej floty, rejsy na długich dystansach (związane z embargiem na rosyjską ropę i gaz) oraz utrudnienia żeglugi na Morzu Czerwonym; te ostatnie spowodowały wzrost rynku tankowców w pierwszym kwartale br.

Podobnie jest ze statkami kontenerowymi. Zmiany tras na skutek sytuacji na Morzu Czerwonym, podniosły ten rynek z najniższych poziomów, spowodowanych nadpodażą, przy obecnych stawkach frachtu na rynku spot dwukrotnie wyższych, niż na początku grudnia i zwyżce stawek czarterowych o 37 proc. w porównaniu z początkiem grudnia ub.r.

W przypadku masowców, po łagodnym 2023 r., statki te (zwłaszcza Capesize, o nośności od 170 tys. ton do nawet ponad 180 tys. ton.) odnotowują mocny początek roku, przy solidnych wolumenach ładunków i ograniczonym portfelu zamówień na nowe statki.

Czytaj także:

Z kolei stawki zbiornikowców LPG, choć uległy korekcie po rekordowych poziomach w 2023 r., wciąż pozostają "zdrowe", natomiast stawki za przewóz LNG są sezonowo niższe, na co wpływają także dostawy nowych gazowców w związku z nadchodzącą dużą falą uruchomień nowych projektów wydobywczych.

Rynki offshore (ropy naftowej i gazu ziemnego) są w silnej pozycji, z mocno rosnącymi stawkami dziennymi i nadchodzącymi szczytami rynkowymi. Rynek samochodowców pozostaje obecnie na historycznie wysokich poziomach, znaczną poprawę odnotowały także rejsy wycieczkowe, dzięki rosnącej liczbie pasażerów (prognozuje się 35 mln w 2024 r.) i przychodom, przekraczającym już poziomy sprzed pandemii Covid-19.

Jeśli chodzi o liczebność światowej floty, w niektórych sektorach utrzymują się ograniczenia po stronie podaży. Portfel nowych zamówień w stoczniach, wynoszący około 12 proc. globalnej pojemności floty, jest umiarkowany, choć nierównomierny (np. udział zamówień na nowe gazowce LNG wynosi aż 51 proc., a na masowce zaledwie 9 proc.).

- Prognozujemy ogólny wzrost floty o około 3 proc. do 2,5 mld ton łącznej nośności w 2024 r., jednak pozostanie on nierównomierny. Dobry przepływ zamówień na nowe statki będzie kontynuowany, przy gorącym zainteresowaniu tankowcami, aktywnym zamawianiu gazowców i trwających programach proekologicznej odnowy floty – mówi Steve Gordon.

Jak szacują analitycy Clarksons, moce produkcyjne stoczni spadły o około 35 proc. od 2020 roku i obecnie rosną jedynie punktowo (głównie w Chinach). Dostępność stoczni jest bardzo ograniczona (mają pokrycie kontraktami na 3,5 roku), a ceny nowych statków wzrosły o 40 proc. w stosunku do 2020 roku.

Złomowanie statków jest nadal ograniczone, za to bardzo aktywny jest wtórny rynek kupna i sprzedaży, na którym do tej pory wskaźnik transakcji w 2024 r. wzrósł o 25 proc. w porównaniu do poziomu za cały 2023 r. W przypadku używanych masowców i tankowców, ceny wzrosły o około 25 proc. w porównaniu z początkiem 2023 r. i są obecnie na najwyższym pułapie od około 15 lat.

- Całkowitą wartość światowej floty, obejmującą także portfel nowych zamówień wyceniamy na 1,7 biliona ($1.7 trillion - red.) USD. Notujemy dobry przepływ transakcji kupna/sprzedaży statków, wcześniejsze spłaty zobowiązań oraz zwiększoną konkurencję na rynku brokerskim i wśród podmiotów finansujących – informuje szef Clarksons Research.

Jak dodaje, w centrum uwagi pozostaje zielona transformacja żeglugi, która odpowiada za 1,9 proc. globalnej emisji gazów cieplarnianych w całym cyklu, od źródła do zużycia (well-to wake). Rozszerzając Europejski System Handlu Emisjami (EU ETS) na żeglugę w 2024 r., po raz pierwszy wprowadzono cenę za emisję dwutlenku węgla w sektorze morskim.

W ubiegłym roku 65 proc. oceanicznej floty towarowej miało rating A-C, a 35 proc. D-E wg wskaźnika intensywności śladu węglowego (Carbon Indensity Indicator – CII). W uproszczeniu, wskaźnik ten wylicza się, mnożąc roczne zużycie paliwa przez współczynnik emisji CO2 (przypisany do rodzaju paliwa, stosowanego przez dany statek), następnie dzieląc ten iloczyn przez roczną odległość (w milach morskich) przebytą przez statek, pomnożoną przez jego ładowność (może to być nośność lub tonaż brutto, w zależności od typu statku).

Od początku 2024 roku przewoźnicy mają obowiązek raportowania wartości emisji CO2 dla operacji transportowych wykonanych w roku 2023. 2024 jest więc pierwszym okresem rocznej weryfikacji wysokości emisji, obliczonych na podstawie wartości wskaźnika CII.

Na tej podstawie statki otrzymują ocenę środowiskową od A (najwyższa) do E (najniższa). W przypadku uzyskania oceny E w jednym roku lub D przez trzy lata z rzędu, przewoźnicy będą musieli zaktualizować plan zarządzania efektywnością energetyczną statku (SEEMP) poprzez wprowadzenie działań naprawczych, które następnie będą zobowiązani zastosować w celu poprawy wartości CII. Progi oceny środowiskowej statku będą coraz bardziej rygorystyczne do 2030 roku.

Analitycy Clarksons szacują, że do 2026 r. łączne koszty armatorów z tytułu opłat emisyjnych CO2 w ramach EU ETS mogą sięgnąć 6 mld USD rocznie.

- W transporcie morskim w dalszym ciągu będzie wdrażane spowalnianie prędkości (slow steaming), oraz modernizacje technologiczne, obniżające zużycie energii przez statki, zaś nadchodząca seria spotkań Komitetu Ochrony Środowiska Morskiego (MEPC) IMO, wyznaczy falę kolejnych regulacji w zakresie obniżania emisyjności floty – uważa Steve Gordon.

Szef Clarksons Research podkreśla, że „zielone” technologie wchodzą do żeglugi na coraz większą skalę. Obecnie sześć proc. światowej floty jest już przystosowane do spalania paliw alternatywnych (50 proc. portfela nowych zamówień), 31 proc. jest wyposażone w technologie energooszczędne, a 32 proc. w silniki „eco”. W nadchodzących latach spodziewane jest odnowienie floty w miarę jej starzenia się (31 proc. statków ma ponad 15 lat).

GL, na podst. Shipping Review & Outlook/Clarksons Research

Zdjęcie: Katrin Neuhauser/Hamburg Messe und Congress